根据中国连锁经营协会(CCFA)2022年发布的《2021年中国超市Top100》报告,2021年超市百强销售规模为9076亿元,比2020年下降2.6%。其中,62家企业销售额出现负增长,负增长的企业数比上年增加近一倍。

除了收入增长迟滞,商超的利润状况更是不容乐观。区域性零售商凭借区域深耕策略,获得了一定的品牌和供应链优势,少数商超业绩表现尚可;而全国性零售商的亏损更是主流——以永辉、大润发等5年前尚可盈利的佼佼者为例,2022年前三季度,永辉已经陷入亏损泥潭,大润发也处于亏损边缘。

中国商超零售企业无疑再次来到了转型的十字路口——应该如何找到新的增长点,实现“突围”?科尔尼认为,自有品牌战略是降本增效乃至生存发展的必由之路。

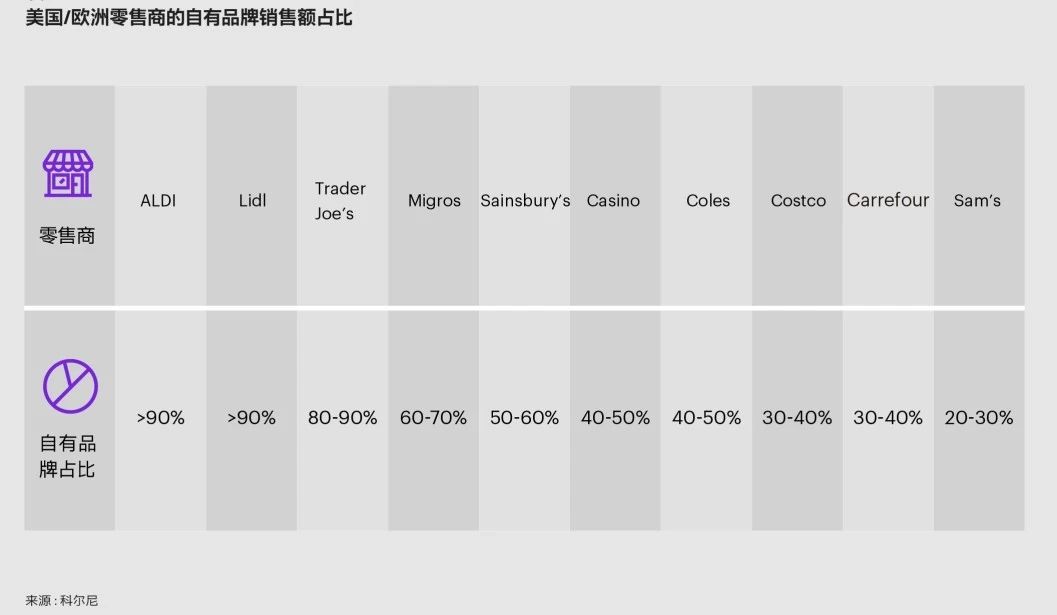

纵观全球,自有品牌已经成为国际零售商的核心战略之一,其渗透率普遍可以达到销售额的30%以上。

反观国内,零售大环境急剧变化。在流量成本大幅上涨的今天,无论是新零售还是传统零售,“投流+变现”的打法已不再是制胜法宝,回归“商品力+供应链”的本质迫在眉睫。

在此背景下,自有品牌日益受到商超零售企业的关注。以盒马为例,2022年11月公布的数据显示,其自有品牌的销售占比已经达到35%。开市客(Costco)和山姆(Sam's)在中国的自有品牌占比也均超过30%,而进入中国不久的奥乐齐(ALDI)自有品牌占比更是超过60%。

若运营得当,自有品牌一方面可以给消费者提供高性价比的选择,从而提升商品的独特性;另一方面,相较三方品牌,自有品牌可以帮助零售商提升5%~15%的毛利。

但是仍需指出,哪怕是本土零售中自有品牌的先行者,在如何通过自有品牌挖掘出更多效益——包括提高毛利、产品差异化乃至引领,以及消费者心智教育等,从而提升销量和利润方面,距离国外成熟的零售商仍有不小差距。而更多的零售品牌,尚未把自有品牌发展提到应有的战略高度。

即使是国际零售企业在中国的自有品牌业务,因为供应链、议价能力等原因,直到近几年才获得发展。迄今,只有少数企业取得成功。

那么,如何抓住自有品牌建设的机遇?商超零售企业需要把自有品牌战略放在整体战略的大框架下,认真思考品牌架构、品类覆盖和拓展的战略问题,并构建以商品和供应链为核心的运营保障体系。

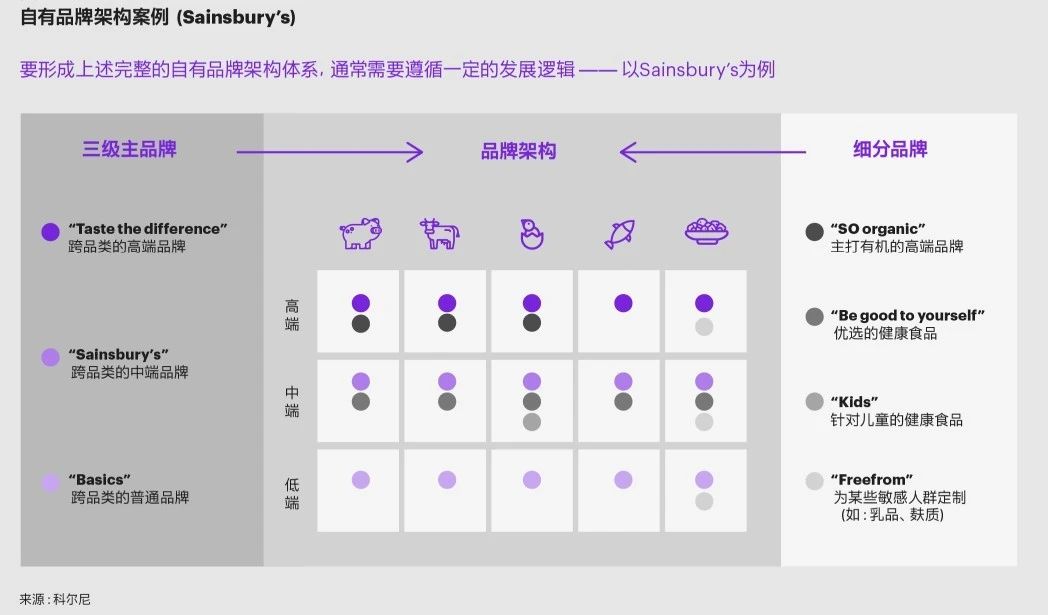

一般而言,成熟的自有品牌架构应该包括纵向和横向两个子品牌体系,并且两者的定位各有侧重。

通过纵向布局,可以覆盖不同档次消费者的需求,这通常也是自有子品牌延伸的第一步;通过横向布局,可以进一步专精在部分核心品类或客群,强化细分领域的品牌心智。

纵向来看,品牌矩阵通常包括大众、中端、高端三个档次。其中,大众品牌主打性价比,辐射价格敏感人群;中端品牌强调品质,是符合零售商品牌定位的主流档次,通常也是品牌体系的中流砥柱;而高端品牌定位最优品质,旨在服务“金字塔”顶端的人群。

在品牌矩阵构建的过程中,一般遵循从易到难、循序渐进的原则——即通常从大众和中端品牌切入,基础巩固后,再向盈利性更好的高端品牌延伸。

横向来看,可根据不同品类或特定人群的需求进行品牌布局。比如,围绕食品可以细分出生鲜、烘焙、熟食等品类,打造专业子品牌。又如,可以针对母婴儿童、食物过敏等不同人群进行精准覆盖。

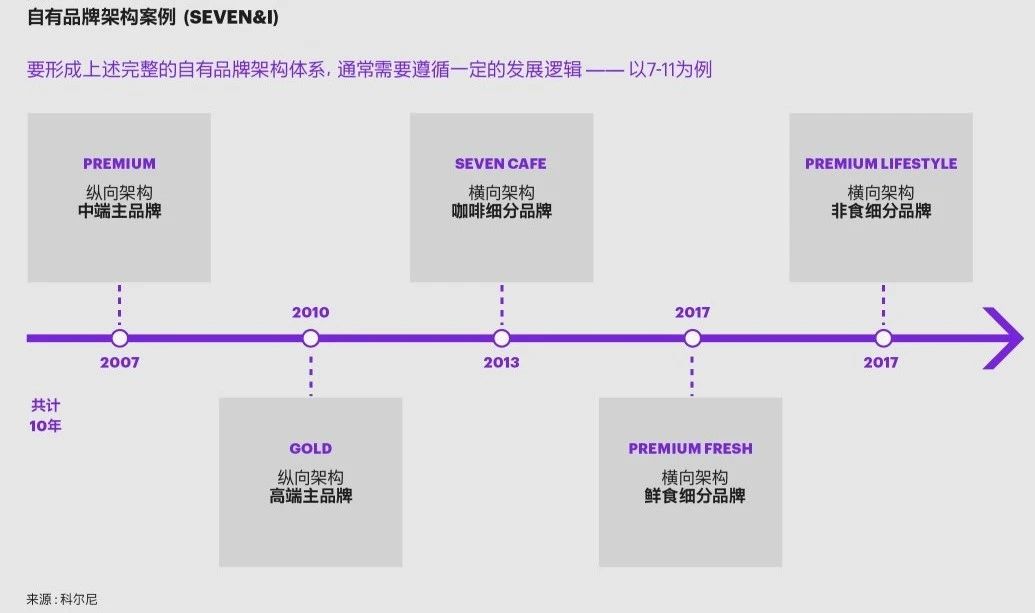

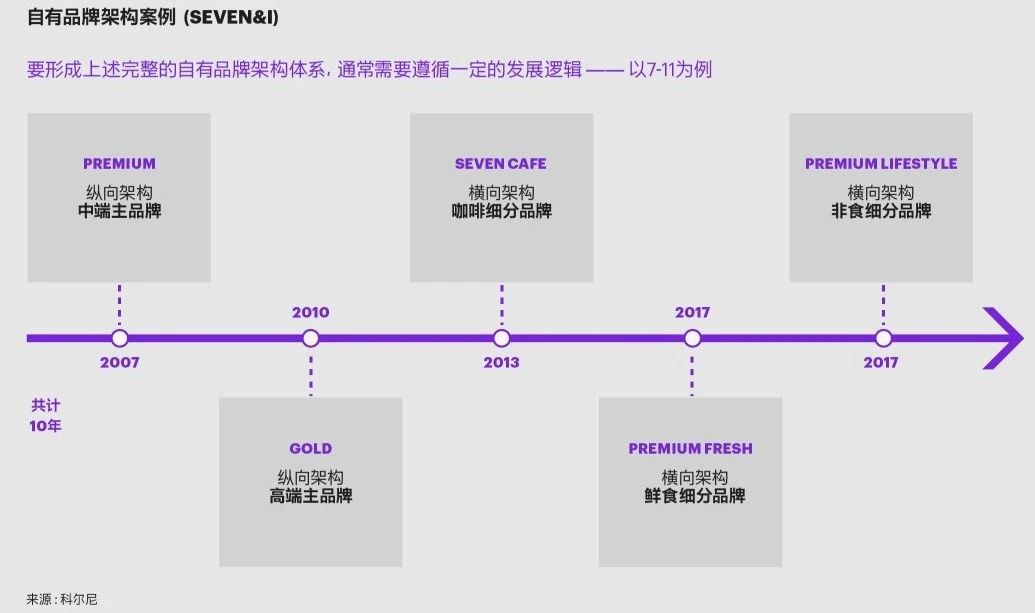

自有品牌体系的搭建不是一朝一夕能够完成的。以日本7-11的母公司Seven&I公司为例,纵观其从2007~2017年间推出的品牌,能够比较直观地看到其品牌矩阵的构建之路。

纵向来看,于2007年推出“PREMIUM”品牌,LOGO颜色鲜艳,主打中端主品牌;2010年推出“PREMIUM GOLD”品牌,呈现金黄色调,主打高端主品牌。

横向来看,2013年推出“SEVEN CAFÉ”品牌,LOGO为深沉的黑色,以配合咖啡品类;2017年推出“PREMIUM FRESH”品牌,突出鲜食品类的“绿色”;同年针对非食品类,又推出了“PREMIUM LIFESTYLE”品牌,LOGO为低调质感的灰色。

Sainsbury's的自有品牌架构与Seven&I有着异曲同工之处。纵向来看,从普通、中端到高端的不同定位,分别设立了“Basics”、“Sainsbury's”、“Taste the difference”三个品牌。

从横向来看,“SO organic”主打有机高端产品,“Be good to yourself”针对优选的健康食品,“Kids”针对儿童健康食品,“Freefrom”则主要为对乳品、麸质等敏感的人群定制。

反观一些积极建设自有品牌的本土零售企业,其自有品牌体系的搭建还处在“摸着石头过河”的阶段,经常会出现三个方面的典型误区:

首先,品牌细分不完整,一个品牌覆盖多个档次,过度大而全;其次,品牌区分不明确,不同档次的品牌在产品、包装等维度上缺乏足够的差异度,彼此重叠;最后,品牌营销不充分,缺乏足够的商品卖点宣传,难以支撑品牌的形象定位。

要充分探讨品牌维度,除了品牌矩阵的跨度,还应关注其商品渗透的深度——这背后体现的其实是自有品牌和三方品牌之间的关系。

科尔尼研究发现,自有品牌的覆盖潜力在不同品类之间,存在明显差异。

以中式烹饪调味料——尤其是酱油、醋等主流子品类为例,中国消费者对口味极其敏感,因此对于全国性头部品牌,甚至部分有特色的区域品牌,会有较强的偏好。

我们观察到,几个在中国自有品牌发展相对领先的国际、国内商超企业,在主流调味品类上都发展艰难。

那么,对于有着天然“消费者心智门槛”的品类而言,自有品牌就真的束手无策了吗?

其实未必。这一问题上,国内已有零售商走在了探索前列,某区域性生鲜零售企业就是极具代表性的例子。

在该企业的社区零售子品牌中,自有品牌占比高达90%,通过多个自有品牌实现了全品类覆盖。其品类逻辑非常清晰,即社区小店定位“小区门口更好的菜市场”,销售场景多为家庭应急,因此消费者对品牌敏感度低,比大型商超更容易推进自有品牌的渗透。

同时,该企业对自有品牌和三方品牌设定了同样的毛利标准,而自有品牌的采购价格更低,因此定价更优惠,从而进一步通过极致性价比刺激消费者购买。

纵观全球零售商自有品牌的品类演化逻辑,“始于生鲜、陷于食饮、忠于品牌”似乎是颠扑不破的路径。零售商通常从生鲜等引流品类开始,逐步拓展至食品饮料等其他领域,最终触达调味、个护等品牌壁垒更高的品类。

这一演化路径的核心逻辑是逐步突破消费者的品牌心智壁垒,以及商品开发/生产的供应链壁垒。

以某国际零售企业为例,其在中国的自有品牌成长大致分为三个阶段。

第一阶段为发展初期,自有品牌占比小于20%。这一阶段以尝鲜探索为主,利用长期积累的全球供应链优势引进优质商品,品类主要是进口的生鲜和常温乳品。

第二阶段为成长期,自有品牌占比20%~30%。在初期的培育下,消费者开始逐步接受自有品牌,并探索更多品类。新进入的品类包括米面、粮油、零食、烘焙、家清等,这些品类的品牌认知壁垒和产品复杂度均适中,因此更容易被消费者接受,供应链也较容易把控。供应链配套方面,主要依托国内外的代工厂并以ODM模式为主,即产品研发方面对供应商有较高依赖度。

第三阶段为成熟期,自有品牌占比30%~40%。这一阶段消费者已经成为忠实用户,因此可以推动全面的品类渗透。新进入品类包括洋酒、调味品、个护等。这些品类对产品差异化的要求更高,也更强调对供应链的掌控力。随着零售商对于消费者洞察和供应链管理能力的增强,对产品研发的参与也有所提升,因此采购模式从ODM向OEM延伸。

对中国零售商而言,品类渗透难以一步到位,因此需要综合考虑自有品牌的发展潜力和实施难易度,来明确品类发展的优先级。

其中,发展潜力方面需要考虑市场规模/增长/利润、三方品牌的竞争力、消费者行为习惯等因素;实施难易度方面则需要考虑产品复杂度、资金投入门槛、供应商可得性、监管复杂度等因素。

考虑到目前中国商超零售行业所处的发展阶段,在3R(即食、即热、即烹)、烘焙、乳品、粮油、家清等领域,可以优先尝试探索自有品牌。

确定优先品类后,需要集中精力打造心智商品。心智商品通常借由消费者购买率、复购率等指标来定义,而高购买率和高复购率通常由高性价比和差异化来推动。

科尔尼将心智商品分为三个大类:

第一类是基础引流品,如某高速增长的会员制商超的鸡蛋、牛奶、香蕉、车厘子、烤鸡等。这类商品以价格优势吸引消费者到店,因此通常只有5%~10%的毛利;

第二类是特色供应品,如进口牛肉。在保证品质领先的同时,主要通过全球供应链的产地直采、规模经济等优势来保证高性价比,典型的毛利在10%~20%;

第三类是口味创新品,集中在烘焙等低标准化的品类。主要通过口味创新和营销配套实现差异化,从而打造独特的品牌心智并创造更高的毛利(通常大于20%)。

当然,要打造心智商品,背后是一系列的资本和管理投入。

以某会员制商超为例,其烘焙大单品是典型的口味创新品,该商超为其付出了大量的时间和资金。比如,为了升级烘焙供应链,对门店厨房进行改造,单店投入逾百万元。

又如,借助消费者数据等独家资源,深度参与新口味研发,并严格制定从供应商到门店的标准流程(温度、时间等),以确保品质稳定。

再如,通过长期合同等形式与供应商深度绑定,确保产品独家供应,并要求供应商为门店提供技术支持,保障设备正常运行和员工熟练操作。

此外,门店还会在显眼位置大量投放烘焙产品,制造香味和视觉冲击,并配合试吃等举措来吸引消费者。

这套“组合拳”成效显著。从消费者端看,约30%的会员都购买过该会员店的自有品牌烘焙产品;其中,每次都会购买的会员占约5%。

从盈利性看,烘焙产品中90%以上为自有品牌,毛利平均逾20%,显著高于三方品牌业务。

从供应链端看,心智商品带来稳定的高销量有助于提高对供应商的议价能力,从而获得更低的成本、更高的合作优先级等竞争优势,形成良性循环。

对于大多数国际零售商而言,心智商品的打造一直是其自有品牌的核心策略之一,也会给予更大的营销支持和更长的培育周期。

具体来看,一是聚焦优势品类,打造长青商品——坚果、巧克力、饼干、红酒、咖啡等重点品类中,常青款的占比普遍高于70%,产品生命周期也基本在2年以上。

二是优先配套资源,重点营销推广——与三方品牌在3~5家门店进行小范围试点不同,自有品牌在上市初期就会全国推广,不仅提供堆头等优质陈列位置,还会配套试吃等活动。

反观某些本土零售商,在自有品牌的探索中可能过度追求“常换常新”,且生命周期短暂的网红产品占比过高,给供应链效率和成本带来挑战的同时,错失了心智商品在消费者黏性和盈利提升上的竞争优势。

科尔尼在与领先零售商的管理层探讨自有品牌机会的时候,供应链能力往往是他们最大的担忧。对此,我们提出了一些很有意义的讨论,主要包括三大问题:

1. 是否有合适的供应商资源?

2. 与供应商合作有哪些模式?

3. 与供应商合作过程中需要关注哪些风险和挑战?

针对以上问题,我们将逐一探讨。

问题1:供应商资源

中国有合适的供应商资源吗?大的供应商愿意给我代工自有品牌产品吗?在海外供应商的资源争夺中,相对外资品牌,中国零售商必然处于竞争劣势,应该如何减少由此带来的负面影响?

科尔尼观点:首先,自有品牌供应商往往以中小型企业为主。自有品牌对于消费者的高性价比、对于零售商的高毛利,都源自供应商的毛利让渡。

相较大型供应商,中小供应商因为品牌、渠道等竞争劣势,往往更乐于以较低的毛利为零售商提供代工服务。此外,大型品牌商也会担心自有品牌带来的潜在竞争,因此对提供代工更加谨慎。

作为制造大国,中国有着丰富的中小型供应商资源,为自有品牌的发展提供了天然的土壤。

例如,某进入中国不久,定位中产且发展迅速的欧洲商超,其本土供应商的占比已经达到三分之二,且大部分都是中小供应商。正是这些本土的中小供应商,帮助该商超的自有品牌树立了高性价比的口碑,快速打开了中国市场。

相较国内供应商,海外供应商往往是难点所在。短期内,本土零售商不妨借助海外零售商、采购联盟等渠道快速获得产品,并借助其规模优势降低采购价格。

待自有品牌达到一定规模后,本土零售商仍然需要逐步建立海外挖新、直采的能力,以强化对供应链的直接控制,并在产品创新上进一步突破——这和过去数十年间,欧美零售商的自有品牌采购发展路径十分类似。

问题二:采购模式

不同的供应商合作模式各有利弊。那么,在供应商合作中,针对不同品类应该采用什么模式?

科尔尼观点:借鉴自有品牌较为成熟的欧美市场,供应链外购、外包是主流模式,零售商内部生产的情况并不多见。

而在供应商合作中,除了传统的OEM、ODM,对于重点供应商通常还有更加深度的合作模式,比如来料加工、联名/专供、合资/并购、长期协议、联合采购等。

具体来看,在OEM、ODM的基础上,零售商可以通过来料加工的形式控制供应商的上游原材料采买,从而更好地确保产品品质,并发挥集中化、规模化采购的成本优势。

此外,零售商还可以通过联名或专供模式,打造产品的稀缺性。不过这种模式通常仅适用于一定时间内的特定产品(如网红爆款),品类覆盖范围也相对有限,更多是被用作补充性的采购方案。

更进一步,对于上游供应紧张或者可以形成差异化竞争力的品类,需要强化其供应链掌控。为此,可以考虑通过股权投资等手段,整合供应链,避免被竞争对手轻易复制。

具体而言,有两种主流的做法——垂直整合与长期战略协议。

对于优质农产品等采购量大、资源稀缺的关键品类,可以进行垂直整合。

以某外资会员制商超为例,根据供应商的重要性,采用了多种整合方法。

首先,对于重要性一般的供应商,择机采用投资入股的方式。例如,在美国和日本分别投资了肉类加工龙头企业,成为其董事会成员。

其次,对于重要性中等的供应商采取合资公司形式。例如,与全球某肉类食品加工龙头成立合资公司。

最后,对于核心供应商采取兼并收购方式。例如,并购了某肉类加工厂、某宠物用品公司,以及多家代工厂、种植园、养殖场等上游资源企业。

作为更容易操作的替代方案,还可以采用长期战略协议来锁定供应商。例如,某聚焦欧洲业务的商超从2008年开始,不断拓展自有品牌的品类,并签订了多个独家、长期的供货合同。

国内的零售商也在积极采用这一方式锁定资源。比如,某区域性生鲜零售企业虽然在销售量上难以比肩全国型商超,但通过深耕区域市场,打造了高效的供应体系——其生鲜品类拥有300多个长期协作的农业基地,预包装均在产地完成。

采购联盟方面,国外市场已经相当成熟;在国内,蚂蚁商联等也已经开展了积极的探索。仍然以该生鲜零售企业为例,借助蚂蚁商联的“争牛”“饕厨”“舒佳宜”等自有品牌,覆盖了白酒、调味品、非标食品、女性用品等多个品类。相较自采,采购联盟为该零售企业节省了10%的采购成本,并且一定程度上帮助其解决了产品研发创新的难题。

科尔尼观点:典型的挑战包括三个方面——产品开发、成本优势和供应安全。

1. 产品开发:少数头部零售商已经建立了内部研发团队,拥有成体系的新品开发机制。

比如,针对包括3R在内的12个重点品类,某国际商超为每个品类配备了3名研发人员,他们均具有海外生活经验,可以平均每周推出一款西式餐点新品。

又如,另一家国际商超针对包括食品在内的多个品类设立了专业的实验室,研发团队在中国有30余人,亚太区则有上百人,彼此协同进行产品开发。

然而,对于大部分零售商而言,培养成规模的内部研发力量,依旧遥不可及。因此,如何借助供应商实现研发创新,已经成为产品差异化的关键课题。对此,有两种解决思路。一是运用供应商资源,采用ODM模式。

比如,7-11在日本的自有品牌被外包给三井,三井结合自有团队及其供应商的研发力量,为7-11提供研发服务。另一种是利用采购联盟,通过“他山之石”不断发掘新品。

2. 成本优势:要打造成本优势,首先要获得供应商的支持。除了微观层面的定价让利、销量承诺等激励,前面探讨的更具战略性的供应商深度合作、心智大单品打造等问题,都与此密切相关。

此外,还可以从消费者入手。比如,科尔尼的D2V(Design to Value)方法是从消费者出发的产品优化思路,通过简化/剔除消费者不在乎的产品设计,实现降本。

以马斯卡彭奶酪为例,科尔尼调查发现,相较产地、品质等因素,消费者并不太在意杯子的形状,因此可以通过简化杯型来精简SKU。采用D2V方法,科尔尼帮助某欧洲超市的自有品牌实现了2%的降本,节约了数千万欧元。

3. 供应安全:这里的安全包括两个维度,一是供应的及时性和稳定性,二是供应的品质,特别是食品安全。

一方面,中小型供应商在供应链统筹上往往存在短板。比如,如何通过数据打通和智能分析,支持更准确的销售预测和更高效的补货?

另一方面,食品安全和质量管理是商品的生命线,而习惯于大中型供应商合作的零售商,在管理中小型供应商时,可能忽略了日常管理的必要性。

此外,中小型供应商往往意味着更低的供货价格,如何在成本和品质之间做好平衡,也是供应商准入时必须思考的问题。

当传统模式发展停滞、创新模式更新放缓,整个行业陷入同质化竞争的恶性循环时,留给零售商们的选择并不多了。

自有品牌是大势所趋,但又充满挑战。无论是品牌和商品的重构,还是优质供应链的把控,既需要借鉴国内外最佳实践,也需要根据自身情况反复测试、调整,做好试错的准备。

唯有自有品牌建设者,才能成为破局者,也才有望成为下一轮商超零售浪潮的领跑者。